Поскольку тема собирает сейчас, 1000-1500 просмотров в неделю, и сюда периодически подключаются новые читатели, которым не всегда легко, сходу, вникнуть в суть, решил написать небольшой ЧаВо, для облегчения понимания, и буду теперь давать на этот пост ссылки-напоминалки.

Какое-то время назад, я консультировал нескольких своих знакомых по формированию ПАММ-портфеля, и обратил внимание, что подавляющее число людей (в т.ч. и я, когда-то), совершают типовые ошибки, следующие из завышенных ожиданий, и приводящие к значительным потерям капитала, и как следствие, люди разочаровываются в ПАММах. В то же время, до сих пор, практически нет нормального, написанного доходчивым языком, практического руководства по составлению и ведению ПАММ-портфеля, на что нужно обратить внимание, каких опасностей и рисков избегать, а чем можно пренебречь, во имя большей доходности. Я решил написать несколько статей, подкрепленных натурными экспериментами в реальном времени (благо, современные памм-сервисы позволяют это делать, и мы можем совершать ошибки, чтобы обратить на них внимание, рискуя лишь виртуальным капиталом). Опыты с первыми портфелями развенчали миф, что можно собрать «агрессоров» и быстренько на них заработать (слился практически сразу же), или собрать более-менее разношерстный состав, забыть на полгода, вернуться, и забрать бабло (портфель некоторое время неплохо плюсовал, но потом счета начали лопаться один за другим, и несмотря на диверсификацию, был получен убыток в 30%). Третья инкарнация была уже более консервативной, хотя умеренные агрессоры тоже присутствовали. Вновь ставка делалась на пассивное инвестирование. Поначалу все шло хорошо, прогнозы показывали более 100% годовых, но в какой-то момент, все снова посыпалось. Таким образом, читатель был плавно подведен к выводу, что тупо вложить деньги и заработать за год 100% не получится, и даже за 50% годовых необходимо активное инвестирование, с перетряхиванием состава, и частичным или полным выводом прибыли.

Вот ссылки на несколько полезных статей в этой ветке:

раз,

два,

три,

четыре. Они отображают мнение автора на момент написания (с которым не обязательно соглашаться, и конструктивная, подкрепленная фактами, а не голословными утверждениями, критика, только приветствуется), естественно, сейчас я бы что-то подкорректировал, но в целом, новичок найдет для себя много полезного.

А сейчас перейдем к последней версии портфеля. За основу была взята «третья инкарнация» - основной состав и стартовый капитал в 93000 рублей и 700 долларов. Виртуальность позволяет не заморачиваться нам с условиями оферты, но на практике, оптимальный капитал для нормально диверсифицированного портфеля, составляет от 200-300К рублей или 2000-3000 долларов, т.к. входной билет во многие нормальные ПАММы, начинается с суммы в 30000 рублей. Поэтому, делайте поправку на этот нюанс.

Мы пытались экспериментировать с разными долями участия различных ПАММ-счетов (в зависимости от степени рисков). В таблице с долей и коэффициентом 1 - обозначены зеленым цветом, с коэффициентом 0,5 – голубым, с коэффициентом 0,2 – оранжевым. Ни к чему хорошему это деление не привело. Параллельный портфель, с аналогичным составом, где использовались равные доли участия, показал почти вдвое лучший результат, что подтвердило ранее высказанную идею. Решено было привести доли всех участников к равным значениям, за счет частичного реинвестирования прибыли. Из ПАММов с полной долей, прибыль выводится.

Когда произошел громкий слив счета «Бросок Тигра», было

разобрано, почему вложение в этот ПАММ было изначально бесперспективным для инвесторов, а так же,

высказано предположение, что сия печальная участь постигнет и GAP Catcher (очень скоро подтвердилось). В качестве экспериментальной альтернативы, предложено было взять несколько агрессивных счетов на старте (т.е. не имея по ним никакой истории и лишь соответствие некоторым условиям (см.

вишенка на торте, в конце обзора по ссылке). Спустя 11 недель, в живых осталось 2 из 5 счетов-«ракетчиков» (в таблице выделены оранжевым цветом), пребывающих в хорошем плюсе, общий результат по всем пяти – небольшой минус, но подтвердилось, что даже инвестирование в несколько совершенно неизвестных счетов, с соблюдением некоторых условий, лучше, чем вложение в один ПАММ, торгующий до стоп-аута, и с риском потери 80% средств.

Обращаю внимание, что я закрыл все ссылки на портфели, на Инвестфлоу, т.к. возможности этого сервиса пока не позволяют в полной мере, учитывать все нюансы, на которые хотелось бы обратить внимание, и чтобы избежать путаницы, я убрал их. Доступна лишь ссылка на конкурсный портфель "Золотая Середина" - он на 95% соответствует составу нашего портфеля, но с другим соотношением, и на нем не проводится вывод средств и ребалансировка.

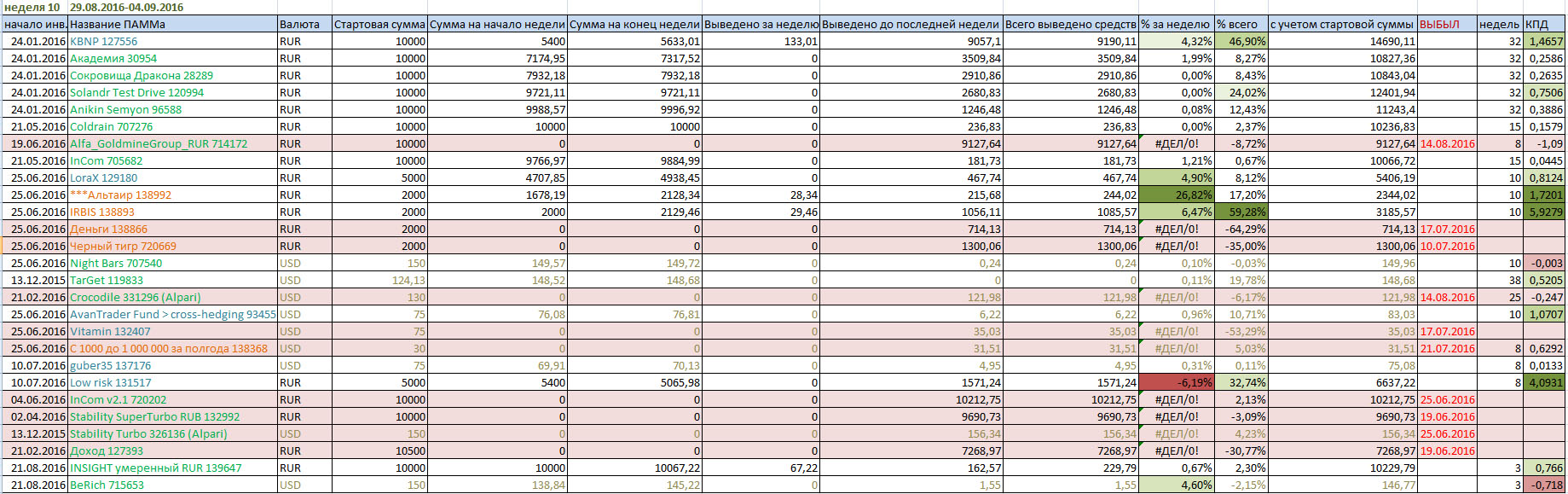

Теперь, как пользоваться таблицей.

В левом верхнем углу указаны даты и номер недели. Это номер не от момента создания портфеля, а от введения новой стратегии, с активным инвестированием, перераспределением и выводом прибыли.

«начало инв» - дата начала инвестирования в данный ПАММ

«название ПАММа» - здесь все понятно. Цвета – зеленый – долевое участие с коэффициентом 1, синий – с коэффициентом 0,5, оранжевый – экспериментальные счета-ракетчики, с коэффициентом 0,2. В настоящий момент, решено выровнять все доли.

«валюта» - валюта ПАММа (рубли черным, доллары оливковым, для удобства восприятия)

«стартовая сумма» - стартовая сумма на момент начала инвестирования (не всегда учитывает реальные условия оферты)

«Сумма на начало недели», «Сумма на конец недели» - сколько денег было в ПАММе, на начало и конец расчетного периода

«Выведено за неделю» - сколько денег вывели в текущие выходные – здесь тоже, я использую, для собственного удобства, нулевую оферту – по факту, может быть ограничение в 0, 1, 10, 100 рублей, но на общей картинке это не слишком сказывается. Иногда, управляющий выставляет ограничение на вывод в 5000 рублей и больше. В этом случае, если Вы не проинвестировали значительных сумм, производить регулярное снятие прибыли будет затруднительно, учитывайте это при подборе ПАММов в реальный портфель.

«Выведено до последней недели» - количество денег, выведенных до последнего расчетного периода

«Всего выведено средств» - сколько денег всего выведено из ПАММа (с прибыли, или если мы, вдруг, захотели сократить его долю)

«% за неделю» - прибыль (убыток) инвестора за неделю. Здесь мы рассматриваем ситуацию с точки зрения нашего портфеля. Например, если накануне, ПАММ, бывший в портфеле, получил просадку, и сторонний инвестор, зашел в него, он получит меньшую прибыль, чем мы, т.к. в нашем случае, отбивается убыток, а у стороннего инвестора – чистая прибыль, минус вознаграждение управляющему (ну это понятно)

«% всего» - общий процент, относительно стартовой суммы, заработанный ПАММом, за время пребывания в портфеле

«с учетом стартовой суммы» - Стартовая сумма, плюс заработанные и выведенные с конкретного ПАММа деньги.

«ВЫБЫЛ» - дата, когда ПАММ покинул портфель. Строки с выбывшими счетами, подсвечиваются розовым цветом.

«недель» - сколько недель счет присутствует (присутствовал) в портфеле

«КПД» - коэффициент полезного действия. Насколько эффективен ПАММ – чем больше значение, тем лучше. Рассчитывается делением общей доходности на число недель. Естественно, рассматриваем эффективность для портфеля, а не за весь период существования счета. Параметр не учитывает риски.

Отчет по итогам недели.

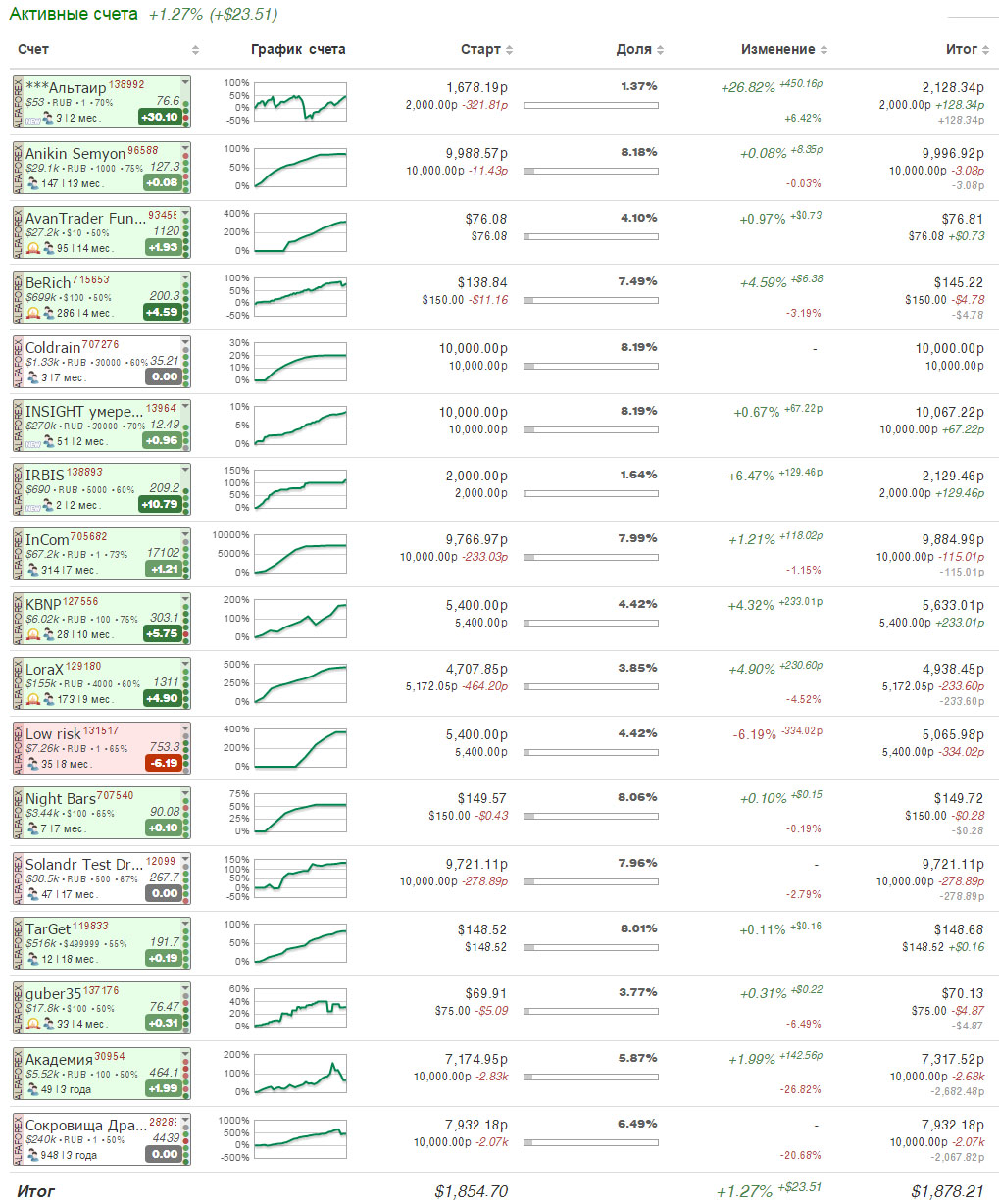

Активная часть портфеля, прибавила 1,27% - наконец мы видим вменяемую доходность, впрочем, в начале года, такое событие было вполне рядовым и будничным. Ну что ж, состав утрясли, эксперименты, в целом, закончили, управы возвращаются из отпуска - думаю, дальше будет повеселее. Текущий состав:

Безусловный лидер недели по доходности – ракетчик «***Альтаир» - выбрался из убытков и обновил максимумы. На втором месте, тоже ракетчик - вышедший из спячки IRBIS. Очень хорошо отработали KBNP, LoraX и BeRich – впрочем, последние два лишь выходят из просадки.

По общей доходности, относительно начального капитала, тройка лидеров: IRBIS – счет впервые за месяц закрыл сделку, взяв неплохую прибыль. На втором месте KBNP, несколько недель подряд берущий новые вершины. На третьем Low Risk, счет получил на неделе убыток, но удержался в числе лучших по доходности.

В плане эффективности, тоже произошли изменения. Десятка наиболее эффективных счетов, формально, сейчас выглядит так: IRBIS, Low Risk, ***Альтаир, KBNP, AvanTrader Fund > cross-hedging, LoraX, INSIGHT умеренный RUR, Solandr Test Drive, TarGet, Anikin Semyon.

В таблице(в столбце КПД), я пометил цветом, различной интенсивности, счета, показывающие, за последний период доходность от 0,5% в неделю, от 1% в неделю, и от 1,5% в неделю. По-большому счету, все, что ниже – это скучно и неинтересно, это меньше 2% в месяц, но приходится работать и с таким материалом, ибо, перефразируя известного государственного деятеля, «других управляющих, у меня нет»

Таким образом, в портфеле сейчас три агрессивных счета (IRBIS, ***Альтаир, Low Risk), правда, пока их доля очень мала, надеюсь вырастет, за счет прибыли; умеренно-агрессивные и умеренные (KBNP, AvanTrader Fund > cross-hedging, LoraX, INSIGHT умеренный RUR, Solandr Test Drive). К умеренным можно отнести также Академию, BeRich, бывшего яркого "агрессора" InCom, guber35, а также специфичный Сокровища Дракона. Но из-за простоя или взятых убытков, эти ПАММы, последнее время, демонстрируют динамику характерную больше для консерваторов. Консерваторы, с той или иной долей натяжки, это: TarGet (к сожалению, в реальный ПАММ сейчас неподъемный входной билет - у Вас нет лишних полмиллиона долларов?), но пока не стал его убирать, Anikin Semyon, Night Bars, Coldrain. Баланс, в целом, соблюден, локомотивы присутствуют, диверсификация - ок, поехали...

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Re: Сбалансированный - Artrus - (Альфа-форекс)

Похожие темы

Похожие темы