Стейблкоин TUSD теряет привязку к доллару США

Рынок стабильных монет переживает не лучшие времена, до сих пор не оправившись после краха третьего по величине стейблкоина UST. Если в начале мая 2022 года совокупная капитализация достигала $188 млрд, то сейчас она насчитывает лишь $134 млрд.

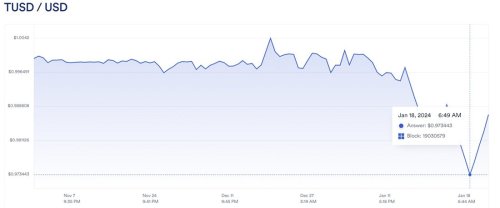

На этот раз с потрясениями столкнулся пятый по величине стейблкоин TrueUSD (TUSD) от компании Techteryx, зарегистрированной на Британских Виргинских островах. Вчера на большинстве криптобирж курс опускался до $0,97, а на Poloniex – до $0,92 двумя днями ранее.

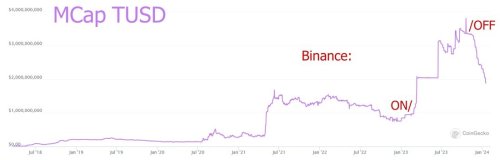

Несмотря на капитализацию в $2 млрд и семилетнюю историю, события вокруг TUSD наполнены скандалами и неожиданными поворотами. Так, взлет капитализации с $1 млрд до $3 млрд произошел благодаря Binance, которая ввела нулевые комиссии в марте прошлого года.

Через полгода криптобиржа отменила льготные условия для TUSD, так как в июне произошла крупная отвязка от доллара США. С этого времени капитализация монеты пошла на спад.

Причиной летней нестабильности курса стала подача судебного иска основателем TUSD компанией Archblock (в 2020 году Techteryx приобрела этот бизнес) против Джастина Сана, в котором последний обвиняется в тайном накоплении значительного объема TUSD для последующей манипуляции рынком.

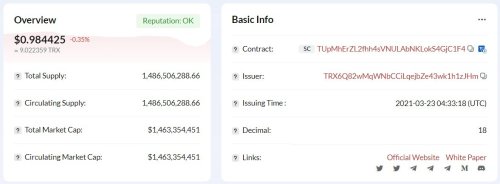

Стоит отметить, что из $1,9 млрд текущей капитализации $1,5 млрд отчеканены на блокчейне TRON Джастина Сана.

В этом же году TUSD столкнулся с массовой распродажей из-за критики непрозрачности резервов и подозрений сообщества в отсутствии таковых после сбоя в работе виджета на официальном сайте. По данным Binance, только за 15 января отток превысил $40 млн.

Панические настроения подогрели слухи о невозможности ввода/вывода TUSD с Poloniex, в том числе для арбитражной торговли. Этим объясняется падение курса 16 января до $0,93 исключительно на этой площадке. Ранее Poloniex вошла в Huobi, в которой Джастин Сан является мажоритарным акционером.

Как можно заметить, в обоих случаях потери доверия к монете в той или иной степени фигурирует Джастин Сан. У него, без сомнений, есть финансовые возможности для прямой поддержки курса, если появится такая заинтересованность. Пока же все обвинения в причастности к судьбе стейблкоина он отрицает. На курс TRX сети TRON происходящие события также не оказали влияния.

Однако, с учетом всех перипетий, участникам рынка стоит соблюдать повышенную осторожность при использовании TUSD. В прошлом году агентство S&P Global выпустило рейтинг стейблкоинов, в котором он занял последнее место вместе с FRAX.

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Re: Новости и аналитика компании StormGain

Похожие темы

Похожие темы