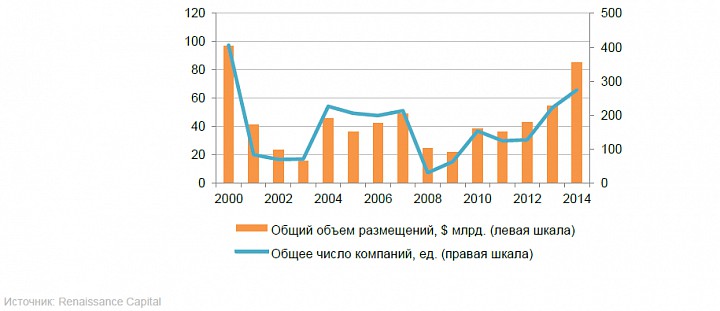

Порядка 300 компаний обзавелись новыми тикерами в 2014 году на американской фондовой бирже и привлекли $85.3 млрд через первичное публичное размещение акций (IPO).

Месяц июль был достаточно урожайным по части IPO - 37 компаний разместились на бирже. Это самый лучший результат со времён бума доткомов в 2000 году (406 компаний за год привлекли $96.9 млрд). Что примечательно,наряду с новичками и неизвестными брендами на биржу стремятся гранды транснациональных корпораций. Лимитированная оферта в сделках с участием в IPO даёт хороший профит инвесторам.

Почём покупаем?

Почём покупаем?

Американский фондовый рынок - это самый большой рынок заимствований в мире. Самым дешёвым вариантом привлечения капитала является процедура IPO, когда частная компания становиться публичной и через биржу предлагает свои акции неограниченному количеству инвесторов. Средства, вырученные от IPO, могут быть направлены как на расширение и масштабизацию существующих проектов, так и на погашение существующих обязательств. Сам процесс листинга показывает реальную стоимость компании - капитализацию, активы. Поэтому такая компания может разчитывать на более выгодные условия кредитования и на расширение списка кредитных организаций.

При этом жёсткие условия проведения IPO и требования регуляторов исключают возможность мошеннических действий со стороны недобросовестных эмитентов. Вот почему листинг на NYSE и NASDAQ поднимает имидж и узнаваемость бренда компании.

Объем IPO на американской фондовой бирже в 2000-2014 гг

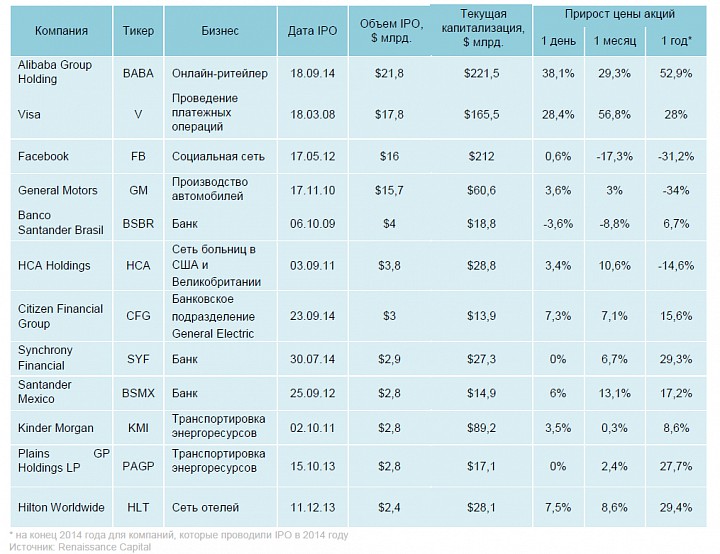

Значительное увеличение объема размещений связано с проведением IPO китайской интернет-компании Alibaba Group Holding Ltd, которое стало крупнейшим за всю историю на американских биржах. Объем IPO интернет-гиганта достиг $21,7 млрд., а общая капитализация компании по итогам размещения была оценена в $162 млрд. Несмотря на небывалый объем размещения, акции корпорации уже по итогам первой торговой сессии поднялись в цене на 38,1%. К концу 2014 года цена на акции Alibaba Group выросла на 52,9% с момента размещения.

Только 3 из 12 крупнейших первичных публичных размещений в США (объем размещения больше $2 млрд.) в период с 2008 по 2014 гг. можно считать “неудачными” для инвесторов. Среди них размещения Facebook, General Motors и HCA Holdings. В то же время средняя доходность успешных размещений за первый год торгов составила 24%

Крупнейшие IPO в США в 2008-2014 гг

Среди небольших, но успешных IPO за последние 7 лет можно выделить выход на рынок компаний Twitter Inc. (прирост цены акций по итогам первого дня торгов 72,7%), LendingClub Corporation (56,2%), Virgin America Inc. (30,4%), GoPro Inc. (30,6%), Weibo Corp. (19%) и Antero Resources Corp. (18,2%). Небольшие размещения инвесторам стоит рассматривать как краткосрочный инструмент инвестирования сроком от нескольких дней до нескольких недель.После ажиотажного спроса на акции развивающихся корпораций в первые дни торгов первая неудачная финансовая отчетность может скорректировать цену акций до значений ниже цены размещения. При этом велика вероятность подобной коррекции даже в случае, если компания показывает существенный прирост выручки и чистой прибыли, который, тем не менее, не соответствует ожиданиям инвесторов.

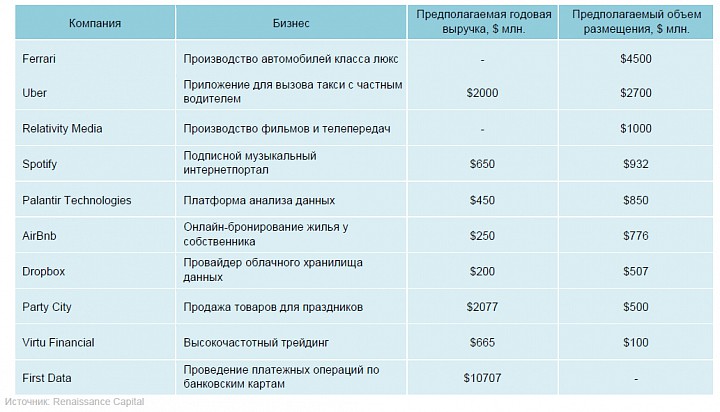

IPO 2015

Акции большинства известных компаний уже давно котируются на биржах, поэтому каждое новое размещение привлекает особенное внимание инвесторов. В условиях ограниченности предложения за наиболее “лакомые” выпуски готовы бороться на только частные инвесторы, но и банки-андеррайтеры. Ближайшее интересное событие – IPO Ferrari. Рентабельность компании одна из самых высоких в отрасли, а в перспективе производитель намерен увеличить выпуск на 50% для удовлетворения спроса на автомобили класса люкс со стороны азиатских и арабских покупателей. Кроме этого, IPO в 2015 году планирует провести компания Uber, которая является разработчиком приложения для поиска, вызова и оплаты частного такси. Запущенный в США в 2010 году сервис всего за 5 лет приобрел всемирную известность и сейчас функционирует в 50 странах по всему миру.

Самые ожидаемые IPO в США в 2015 году:

Преимущества IPO перед альтернативными источниками инвестирования состоит в возможности нарастить капитал инвестора за достаточно короткий временной период. Наиболее крупные и перспективные размещения привлекают большое число инвесторов, каждый из которых хочет поучаствовать в будущих успехах компании. Подобное внимание к акциям корпорации способно принести значительный доход уже в первые дни торгов.

За последние 6 лет доходность фонда First Trust IPOX-100, инвестирующего в акции компаний, выходящих на IPO, достигла 275%, намного превысив показатели доходности индексов DJIA, S&P 500 и NASDAQ Composite в 112%,140% и 214% соответственно.

На фоне заметного улучшения состояния экономики США многие компании рассматривают возможность проведения IPO в ближайшие годы. Большинство новых корпораций представляют сектор интернет-технологий и являются пионерами в своей области. Стремительное развитие подобных сервисов сохранит статус IPO как весьма стабильного и наиболее быстрого источника наращивания капитала.

Похожие темы

Похожие темы