Самый привлекательный сектор для стартапов в 2016 году

Какой из 16-ти главных секторов в сфере информационных технологий привлечет непропорционально большую долю инвестиций в 2016 году? А какие отрасли трепетно оберегаются посевными инвесторами, которые ждут своего прорыва в будущем году?

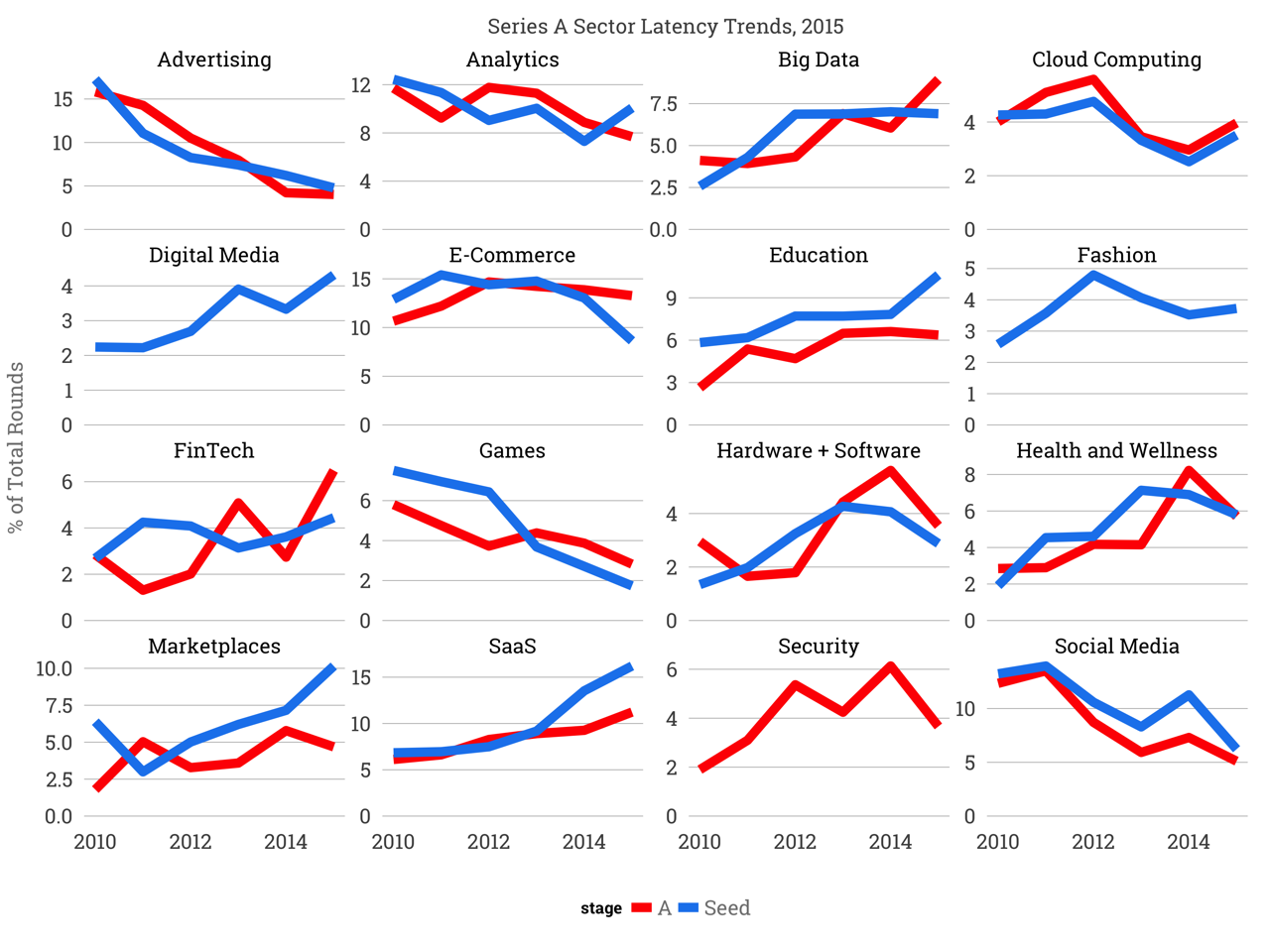

Используя данные Crunchbase, удалось проанализировать долю средств, которой управляла каждая из указанных категорий за последние пять лет, чтобы понять тренды на рынок посевных инвестиций и раунда А. График выше описывает скорость роста инвестиций на обоих рынках, измеряемый в % от суммарного объема ежегодного инвестирования. Посевные инвестиции помечены синим цветом, а А-раунд - красным.

Сектор рекламы потерял в объеме на обоих рынках от 5% до 15% за последние пять лет. Это показывает, насколько инвесторы не жалуют этот сектор бизнеса из-за постепенного роста влияния Facebook и Google.

Аналитики напоминают о важной категории для обоих рынков. На создание стартапов приходится примерно 10% инвестиций на рынке посевных инвестиций и раунда А.

Популярность big-data началась в 2012 году и достигла своего апогея в 2015, когда доля инвестиций раунда А в этот сектор выросла с 2,5% в 2010 году до 7,5% в 2015. Интерес посевных инвесторов к данной сфере оставался стабильным в последние пять лет, в то время как аппетиты инвесторов следующих раундов продолжают расти.

Сфера облачного программирования, которое задает тенденции в инфраструктуре создания онлайн-услуг, осталась на уровне 4% за последние пять лет, несмотря на небольшой спад в 2013 и 2014 годах.

Сектор электронных медиа переживает свое возрождение с 2% до 4% от объема инвестиций в течение последних трех лет. Однако инвесторы серии А пока не проявили сколько-нибудь заметного интереса. Таким образом, эта категория может стать прорывом на рынке серии А в новом году. Основной проблемой для компаний данного сектора была стоимость экзита. Медиа-компании торговались гораздо ниже, чем традиционные софтверные компании, но впечатляющий рост таких молодых компаний, как Upworthy, может убедить инвесторов.

"Вечная" категория e-commerce занимает все те же 15% на рынке А-раундов, однако теряет позиции на посевном рынке - падение с 15% до 10% в 2015 году. Компании сектора e-commerce требуют гораздо больше средств для роста, в частности потому, что их маржинальность ниже, чем у софтверных компаний, и этот бизнес требует существенного объема оборотных средств. Спад заинтересованности посевных инвесторов ожидаемо приведет к повышению стоимости капитала в следующие пару лет, и потому новое финансирование для проектов в этой сфере может быть на гораздо более худших условиях.

С 2010 года стартапы в сфере образования оказались на пике роста с 6% до 10% в 2015 году. За этот период два образовательных проекта вышли на IPO: 2U, онлайн SaaS колледж, чья стоимость теперь составляет $1,3 млрд., и Instructure, система управления образованием стоимостью в $550 млн.

Посевные инвесторы продолжают вкладывать около 4% своих средств, но инвесторы раунда А не повышали своих вложений за последние пять лет.

Сектор финтех, включающий в себя проекты на базе системы Bitcoin, пережил хорошие и плохие годы, с падением в 2014 году, когда многое получили мгновенную выгоду от роста объема раундов. Но новые компании жаждут дополнительных средств, особенно в невероятно удачном 2015 году.

Игровая индустрия продолжает страдать от падения с 7% до менее чем 2% в объеме инвестирования. Выходы в этой категории были труднее, чем ожидалось, с учетом экзита King.com. В то же время, такие известные игроки, как создатели Angry Birds компания Rovio не были поглощены и не вышли на IPO, хотя и столкнулись с растущей конкуренцией и необходимостью диверсифицировать свои предложения.

Комбинация hardware/software, которая включает в себя подключенные к сети устройства по типу Fitbit, завершили 2014 год с более чем 5% на рынке инвестиций серии А, перед падением до 4% в 2015 году. Несмотря на всеохватывающую комбинацию hardware- и software-компаний на рынке IPO, публичный рынок не поддержал ожидания этих компаний. GoPro потеря 73% рыночной стоимости в 2015 году, а акции FitBit упали на 44% с августа 2015, где они были на пике.

Компании здравоохранения привлекали возрастающие объемы посевных инвестиций в течение 2014 перед небольшим снижением в 2015 году. Высокие ставки держались вокруг ратификации закона Обамы.

Маркетплэйсы буквально выстрелили с 2,5% доли на рынке посевных инвестиций до 10%, подогретые успехом Uber и AirBnB. Uber, крупнейшая такси-компания в мире по рыночной капитализации, но она сама не владеет ни одной машиной, а AirBnB, крупнейший сервис аренды жилья в мире, не владеет недвижимостью. Астрономический рост процентных ставок и размера этих бизнесов подтолкнули посевных инвесторов к новым вложениям, тогда как инвесторы серии А остались стабильными на уровне 5%. Учитывая количество посевных инвесторов, стоит ожидать рост рынка серии А в 2016 году.

SaaS-компании чувствуют себя так же, как маркетплэйсы: инвесторы на обеих стадиях нарастили свою активность с 5% до 15% и 10% соответственно. В этой области все еще видны большие возможности. Около 2% суммарной рыночной капитализации софтверных компаний приходится на эту отрасль.

Безопасность - единственная категория, в которой рынок серии А рос существенно быстрее, чем посевной рынок. Этот рынок собрал около 4-6% от суммарного объема, тогда как посевная стадия - только 1% в данной категории. Если в таком же темпе продолжатся нарушения и утечка данных, то можно ожидать роста инвестиций в безопасность.

Категория социальных медиа, подогретая доминированием Facebook и нескольких аутсайдеров, (например, Snapchat), потеряла долю на рынке ранних инвестиций с 15% до 5%. Это падение коррелируется с динамикой рекламного рынка. Оба бизнеса сильно переплетены: социальные медиа создают собственные базы данных, которые используются для создания сильнейших рекламных платформ. Из-за роста своего влияния, Facebook навязывает свое мнение обеим экосистемам. В свою очередь, инвесторы видят все меньше возможностей в обеих категориях.

В заключении, категории больших данных, образования, маркетплэйсы и SaaS увидят высокую инвестиционную активность в 2016 году. Сектор рекламы, игр и социальных медиа, вероятно, ожидает повторение прошлого года, если не произойдет переоценки рынка.

Возможно, компании в сфере цифровых медиа и моды смогут перейти от посевного рынка на рынок серии А. И обязательно следует понаблюдать, перейдут ли посевные инвесторы на следующий рынок следом за своими компаниями.

Источник