Как выгодно платить налоги с Форекс в Украине?

Вопрос налогообложения доходов с Форекс в Украине является одним из наименее раскрытых в Интернете и других источниках информации. Возможно, это и есть одна из причин неуплаты налогов с доходов от подобного вида занятости.

Легализация доходов от торговой, инвестиционной или агентской деятельности на рынке Форекс – это действительно не простая задача, так как налоговое законодательство Украины имеет свои тонкости, информацию о которых придется собирать в буквальном смысле «по крупицам».

Однако представители брокерской компании ICE FX, а именно СЕО Компании Владимир Кондрашов совместно с налоговыми консультантами, собрали всю информацию по налогообложению в Украине. На основе собранных данных составлена пошаговая инструкция по легализации доходов с Форекс для участников рынка из Украины. Инструкция опубликована в блоге СЕО. В комментариях к ней каждый заинтересовавшийся может задать любой вопрос и получить бесплатную консультацию юриста – автора инструкции.

В данной статье предлагаем кратко ознакомиться с вариантами уплаты налогов с доходов, полученных от форекс-деятельности украинскими гражданами.

Как платить налоги с Форекс и как сделать это выгодно?

Несколько усложняет этот процесс тот факт, что налогообложение доходов с торговли на рынке Форекс не урегулировано действующими законами Украины. Поэтому в этом случае неизбежны дополнительные консультации в территориальных подразделениях ДФСУ. Об этом подробнее описано в статье СЕО ICE FX. Однако пути легализации доходов с Форекс все же есть:

1. Уплата налогов как физического лица без определенного статуса.

Для уплаты налогов необходимо либо обратиться в налоговую службу для получения разъяснений по заполнению декларации, либо заполнить ее самостоятельно (см. статью СЕО).

Трудности могут возникнуть в определении налоговой базы, а именно: будет ли это «чистый доход» (доходы минус расходы) или сумма всех выведенных средств без вычета расходов.

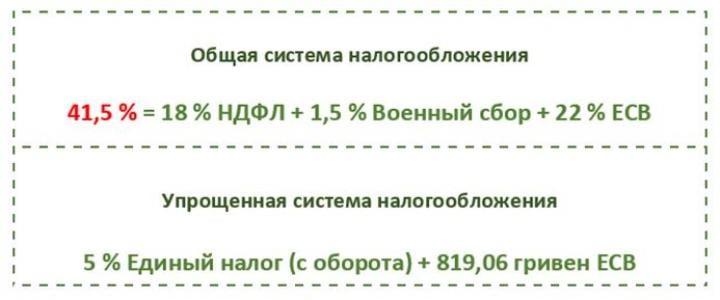

2. Уплата налогов как физического лица – предпринимателя (ФОП)

Сумма отчислений может быть меньше в случае уплаты налогов по упрощенной системе налогообложения (УСН) – 5 % с оборота. Но для трейдров и инвесторов это сложная схема работы, так как налоговики классифицируют такой вид деятельности исходя из своих субъективных впечатлений. Поэтому в регистрации УСН в одних подразделениях ДФС могут отказать, а в других позволить. Для агентов этот вариант более реалистичен. Однако во всех случаях нужно очень осторожно подходить к подаче документов и трактовке своей деятельности.

Для оформления ФОП потенциальному налогоплательщику необходимо определиться с выбором КВЭДа, режимом налогообложения и разобраться со способами регистрации ФОП для работы на рынке Форекс. Исчерпывающие рекомендации по всем эти вопросам приведены в статье СЕО ICE FX.

3. Уплата налогов как самозанятого лица

Самозанятые лица становятся на учет в территориальное подразделение ДФСУ согласно статье 65 Налогового кодекса Украины. Это означает, что налоговой базой будет считаться только «чистый доход» без возникновения дополнительных вопросов, как в случае с физическими лицами без определенного статуса (см. п. 1).

Кроме того, самозанятые лица лишены необходимости разбираться в вопросах выбора КВЭДа, режима налогообложения и прочего.

Источник