Кто здесь самый криптоанархист: институционализация и маргинализация блокчейн-рынка

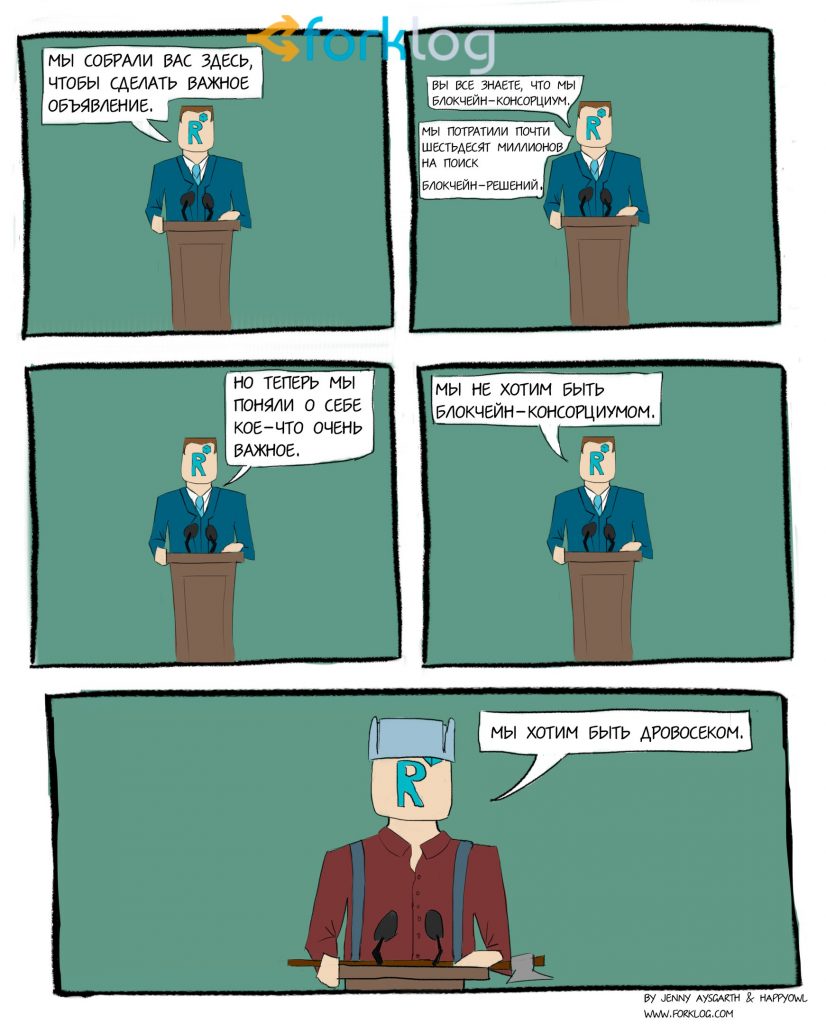

Судя по всему, блокчейн-консорциум R3 разваливается так же быстро, как укомплектовывался ранее новыми участниками. Существует несколько причин распада консорциума, и одна из них — это бюрократические проблемы, которые стояли на пути создания единой глобальной расчетно-клиринговой системы. Зачастую такая бюрократия сопровождается политической подоплекой.

Но главный провал, конечно же, заключался в плохом и слишком дорогом продукте, созданном с одной единственной целью — заработать на банках, которые хотели получить выгоду от использования технологии. Однако блокчейн, как оказалось, был вовсе не нужен.

Заблуждением было считать, что блокчейн заставит банкиров меньше заниматься людоедством и постепенно превратит тяжеловесную банковскую систему в нечто децентрализованное и юзер-френдли. Впрочем, эти ожидания по-прежнему подпитываются сотрудничеством с многочисленными финтех-стартапами и технологизацией банков.

Но будем честны — биткоину не нужны банкиры и топ-менеджеры, однако банкирам и топ-менеджерам нужен свой биткоин.

У первой криптовалюты есть разработчики и майнеры, а вокруг нее развиваются инфраструктурные бизнесы, обеспечивающие удобство ее использования. Поэтому начиная с этого момента, чтобы не вдаваться в споры о разнице между технологией блокчейн как таковой и просто распределенной базой данных, мы остановимся на том, что банки прежде всего говорят о приватном блокчейне. Хорошо это или плохо, правильно или неправильно — сфера субъективного. Отчетливо ясно одно — интерес банков к эксплуатации блокчейна еще долго не утихнет.

Банкиризация блокчейна вместо децентрализации банкинга

Роль политического фактора в развитии R3 подтверждается и как минимум тем фактом, что о вступлении в консорциум российской Qiwi в публичном-медиа пространстве не сообщалось достаточно долго. А от официальных пресс-релизов и комментариев по этому поводу представители R3 вообще отказались. С этим же политическим фактором связан и отказ в принятии в консорциум другой российской финансовой структуры. К слову, Qiwi очень активно говорили о внутренних инициативах и проектах связанных с блокчейном весь 2016 год, однако это так и не вылилось во что-то конструктивное и работающее. И хотя уже в этом году Qiwi запустили отдельную компанию, которая будет заниматься разработками и инвестициями, вряд ли нам стоит ожидать реализации действительно крупномасштабных проектов.

Основная задача инициатив по созданию таких систем, как Corda, Hyperledger и других продуктов, ориентированных на банковский сектор, — это борьба за клиентскую базу банков. Если мы посмотрим на криптовалюту как на платежную систему или инфраструктуру, то становится очевидным залог успешной бизнес-модели, который полностью зависит от расширения клиентской базы (при наличии качественного продукта). А самый короткий путь к расширению — это поставка программного обеспечения тем игрокам рынка, которые уже контролируют эту клиентскую базу.

И если крупные финансисты и банкиры не испугались биткоина и не увидели в нем угрозу для себя, то они точно поняли, что на этом можно заработать. И начали искать способы эксплуатации блокчейна. Сначала это была серия экспериментов по запуску собственных криптовалют, потом на рынке начали появляться блокчейн-системы, ориентированные на корпоративный сектор, зарождались первые консорциумы, не только такие хорошо разрекламированные как R3 CEV и Hyperledger, но и более узкоспециализированные, например консорциумы расчетных депозитариев.

Тайная рука Visa

Одна из самых важных новостей для блокчейн-индустрии в 2016 году прошла почти незамеченной. Речь шла о планах Visa запустить свой, основанный на блокчейне протокол Visa B2B Connect для клиринга и взаиморасчетов. Продукт будет изначально ориентирован на корпоративных клиентов компании. Никаких деталей об устройстве самой системы не сообщалось, что, впрочем, для корпораций скорее норма, чем исключение. Однако есть основания предполагать, что система будет работать на базе Ethereum.

Таким образом, пока R3 продавал банкам лицензии за вход в клуб самых децентрализованных богачей, а Hyperledger делал красивые презентации, в Visa довольно быстро поняли, что все клиенты уже у них в руках, и все, что остается сделать, — это поставить новое ПО.

Именно таковым выглядит план Visa в этой битве за новые правила работы финансовой системы. И переход на это новое ПО будет максимально безболезненным и простым — конечному пользователю не придется предпринимать вообще никаких дополнительных действий. Интересна в этом контексте и дальнейшая судьба Ethereum, который с легкой руки парней с Уолл-стрит может стать удобным инструментом для корпоративных пользователей.

Стоит отметить, что при таком развитии событий появление Ethereum Classic выглядит сценарно логичным. Криптоанархисты получили в свое распоряжение децентрализованный и безоткатный блокчейн, а EthCore могут продолжить борьбу за расширение клиентской базы и захват финансовой системы с использованием троянского коня. И это выглядит довольно логично, если трезво оценивать количество пользователей, действительно готовых использовать децентрализованные решения и не перекладывать ответственность на медиатора. С другой стороны, не очень понятно решение команды разработчиков Ethereum Classic об ограничении эмиссии и уменьшении награды за блок. На данный момент это выглядит как движение от платформенного решения к классической криптовалюте, но время покажет насколько этот шаг был оправдан.

Уже в феврале этого года стало известно о совместном создании такими гигантами как Microsoft, Accenture и Intel структуры Enterprise Ethereum Alliance (EEA). В проекте также участвует BNY Mellon и JP Morgan Stanley. Запуск EEA сопровождался небольшим скандалом. Фронтмен Ethereum Виталик Бутерин не приехал на мероприятие, чем, вероятно, немного расстроил скромных банкиров, по второму и третьему кругу инвестирующих в модную технологию блокчейн. Вместо этого Виталик обратился к аудитории по видеосвязи.

Да, в сообществе вокруг Ethereum на данный момент очень много критики, и даже некоторые разработчики артикулируют в публичном пространстве, что Ethereum — это большой эксперимент с определенным количеством проблем.

Но чем изначально был биткоин? Чем является сегодня вся бурно развивающаяся криптоиндустрия, если не одним большим экспериментом? В конце-концов, запуск EEA — это событие, которое выводит Ethereum на принципиально новый уровень. Разработчики альтернативнаых корпоративных решений на блокчейне проиграли этот этап борьбы за деньги, и главное — за клиентов крупных финансовых и технологических компаний. Достаточно посмотреть на список участников EEA, чтобы осознать масштабы события. А вот что может ожидать банковский сектор как таковой в результате перехода на одну большую инфраструктуру на базе Ethereum, мы попробуем разъяснить в отдельном материале.

Биткоин который знает своего клиента и не отмывает деньги

В инфраструктуре биткоина происходят такие вещи, которые во многом нивелируют преимущества криптовалюты для определенного сегмента пользователей и в то же время делают его более привлекательным для широких масс. Благодаря тому, что все чаще правительства разных стран заставляют криптовалютные биржи и кошельки соответствовать требованиям KYC и AML, а компании, занимающиеся аналитикой блокчейнов, наподобие Chainalysis делают свое программное обеспечение все более эффективным, использование биткоина становится почти полностью деанонимизированным.

Это безусловно заставит определенную долю пользователей обратить внимание на альтернативные решения вроде Monero, Dash, Zcash, каждое из которых заслуживает отдельного обсуждения. Но деанонимизация биткоина при достаточно низком уровне эффективности инструментов по анонимизации транзакций также является темой для отдельной статьи. В этом контексте можно совсем по-другому взглянуть на спор о размере блока и попытки диверсии со стороны приверженцев Bitcoin Unlimited.

Один из главных апологетов Bitcoin Unlimited Роджер Вер утверждает, что именно такой сценарий дальнейшего развития биткоина оптимален для того, чтобы криптовалюта “убила банковскую систему”. И если бы на дворе был 2010 год, эти слова звучали бы как настоящий революционный лозунг. Однако сейчас в 2017 году за этими словами не стоит ничего, кроме бизнес-интересов группы людей, инвестировавших в несколько анонимных альткоинов. Например, в Dash.

Впрочем, недавно Роджер Вер попал под ответный удар — вокруг одного из его новых объектов инвестирования, готовящегося к проведению ICO, поднялся небольшой скандал, связанный с недостаточно прозрачным прошлым основателя. На этом поле битвы за хардфорк биткоина вероятно произойдет еще много увлекательных событий, которые действительно могут привести к расколу сообщества и первой криптовалюты уже в 2017 году.

Маргинализация и институционализация

Таким образом развитие криптовалютной индустрии в ближайшие годы, скорее всего, будет идти по двум основным разнонаправленным путям: 1) институционализация; 2) маргинализация.

Первое направление абсорбирует в себя инициативы финансовых институтов, финтех-стартапы и государственные программы по имплементации блокчейна. Процесс институционализации ожидает и сам биткоин, чему в значительной мере будет способствовать появление первого ETF биткоина, заявку на регистрацию которого подали уже не только близнецы Уинклвосс, но и один из самых влиятельных в крипто-индустрии людей — Барри Силберт.

В этот период институционализации биткоин может ожидать разделение наподобие того, что ранее произошло с Ethereum. Тенденция начинает прослеживаться уже и в новых блокчейн-проектах, выпускающих токены и запускающих свои блокчейны. Все чаще они позиционирую себя именно как финтех-стартапы. Растут и требования со стороны пользователей к процессам привлечения средств и первичной дистрибуции монет. О том, как неоднозначно обстоят дела с правовой оболочкой ICO, не так давно писал юрист Владислав Лихута. Свою роль в процессе взросления индустрии сыграет Ethereum и корпоративные объединения вокруг этой платформы.

К сожалению, в этом контексте не стоит возлагать особенных надежда на развивающиеся страны, где рывок в сторону блокчейна действительно мог бы изменить очень многое. Региональные банки Восточной Европы не заинтересованы в инновациях, они просто дождутся, когда новые технологии и ПО будут поставлены им с Запада, а государства этих стран слишком озадачены проблемами, которые лежат совсем в другой плоскости. Поэтому любые блокчейн-проекты регионального уровня, таргетированные на финансовую систему, с высокой долей вероятности не будут востребованы на глобальном уровне.

Второе направление станет фронтом борьбы за право на частные деньги, анонимность финансовых операций и укрепление сетевых связей с точечными попытками декларирования независимых виртуальных государств. Впрочем, такое декларирование уже не является чем-то новым, и даже в криптоиндустрии можно найти несколько прецедентов.

Один из примеров — Bitnation, другой яркий пример декларирования виртуального освобождения — проект Ethereum Classic с его манифестом криптодецентралиста. Вероятно, эпицентрами развития этого направления станут некоторые развивающиеся страны и страны, где государство пользуется крайне низким кредитом доверия у населения.

Однако это расхождение, скорее всего, будет временным, и в дальнейшем оба направления индустрии вновь сольются в единое целое через некое универсальное платформенное решение, которое сможет объединить и сегментировать внутри себя все необходимые абсолютно разным категориям пользователей инструменты и приложения.

Источник