В первые месяцы 2019 года в России продолжился рост банкротств физических лиц. В 2018 году банкротства выросли почти на 50%, а сумма требований кредиторов превысила 762 млрд рублей. При этом число потенциальных банкротов почти в семь раз больше, чем граждан, уже признанных несостоятельными.

За январь-февраль 2019 года число банкротств физлиц и индивидуальных предпринимателей в России выросло до 8,3 тысячи. Это в 1,5 раза больше, чем за аналогичный период прошлого года.

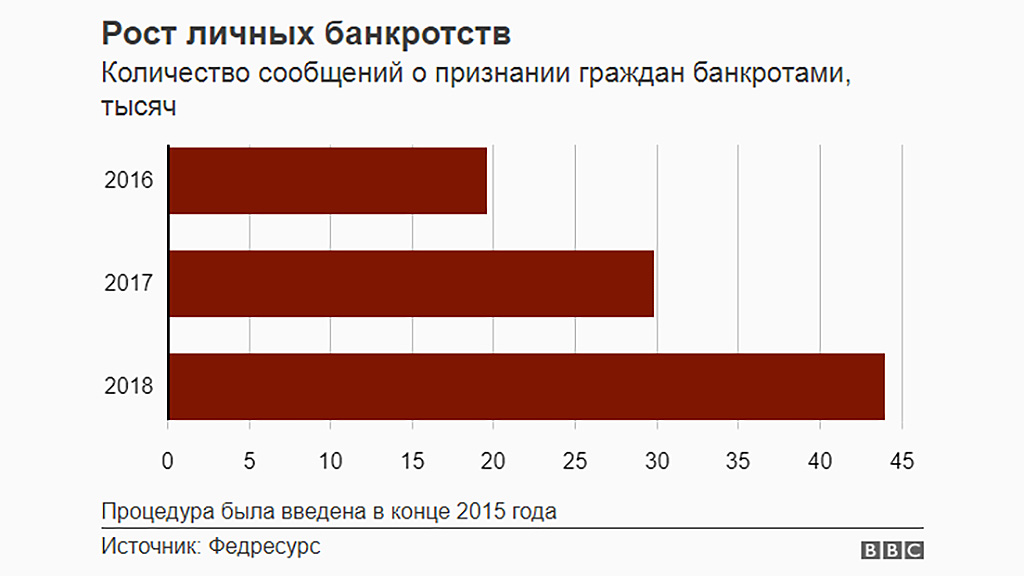

По итогам 2018 года число банкротств выросло тоже в 1,5 раза. Такой же рост был зафиксирован годом ранее.

По данным Федресурса, за 2016−2018 годы банкротами были признаны более 93 тысяч россиян. При этом потенциальных банкротов гораздо больше.

По данным Объединенного кредитного бюро (ОКБ), по состоянию на 1 января 2019 года более 748 тысяч россиян были отнесены к категории потенциальных банкротов (заемщики с кредитами более 500 тысяч рублей и просрочкой платежей более 90 дней).

Число потенциальных банкротов выросло на 6%, но их доля в общей массе заемщиков осталась той же — 1,3%.

Национальное бюро кредитных историй считает, что таких заемщиков еще больше — 983 тысячи человек, говорит директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков со ссылкой на данные 4,2 тысячи кредиторов.

Больше не боятся?

Рост дел по банкротству в ОКБ связывают с повышением информированности граждан о том, как это работает.

В первое время многие граждане боялись процедуры банкротства, потому что не знали, как сложится судебная практика, говорит арбитражный управляющий Дмитрий Донсков, директор компании «Долгам.нет».

Но в итоге оказалось, что закон работает, и за три года многие граждане, прошедшую через процедуру, порекомендовали ее родственникам и друзьям, отмечает он.

«Действительно, количество банкротств растет, несмотря на сложность, длительность и высокую стоимость процедуры», — говорит директор по маркетингу ОКБ Екатерина Котова. 86% процедур банкротства в 2018 году были инициированы самими гражданами, добавляет она.

«Мы показываем человеку, какие пути у него есть: что будет, если просто перестать платить, что будет, если начать брать новые займы на погашение старых, и что будет при банкротстве. Разложив все по полочкам, человек, оказавшийся в сложной финансовой ситуации, понимает, что банкротство зачастую единственный выход», — говорит Донсков.

Меньше сберегают, больше тратят

Рост числа личных банкротств сопровождается другой проблемой — закредитованности российского населения.

За 2018 год объем розничных кредитов населению увеличился на 22,8% до 14,9 трлн рублей, сообщал ЦБ. Это было связано в значительной степени с увеличением ипотечных кредитов и необеспеченных потребительских ссуд. Росту кредитования способствовало в том числе снижение процентных ставок.

«Заметное ускорение кредитования физических лиц происходило в условиях постепенного перехода домашних хозяйств от сберегательной модели поведения к увеличению потребления», — говорилось в докладе регулятора.

Регулятор счел, что в сегменте необеспеченного потребительского кредитования наблюдается «избыточная кредитная активность».

«Избыточные темпы роста делают сектор чувствительным к ухудшению макроэкономического фона и приводят к накоплению системных рисков», — было сказано в докладе ЦБ в июле 2018 года.

В декабре 2018 года на проблему закредитованности населения России обратил внимание и Всемирный банк. Из доклада банка следовало, что объем накопленных долгов населения превысил предыдущий максимум, зафиксированный в 2014 году.

Чтобы сдержать рост кредитования, Банк России повысил коэффициенты риска по необеспеченным кредитам.

В итоге займы закредитованным россиянам стали дороже. Банкам пришлось резервировать больше средств по таким кредитам.

Меры ЦБ помогли стабилизировать рост необеспеченных кредитов во второй половине 2018 года, писал Альфа-банк в отчете 1 марта. Тем не менее, отношение неипотечных кредитов на душу населения к месячной зарплате к концу 2018 года достигло 133%, что выше чем годом ранее.

В 2018 году объем новых привлеченных кредитов впервые за пять лет превысил стоимость обслуживания существующих займов, но долговая нагрузка пока «остается приемлемой и еще далека от пиковых значений 2014 года», писали аналитики банка «Нордеа» в феврале.

В последние годы кредиторы достаточно строго контролируют показатели долговой нагрузки, поэтому процент отказов по займам повышается, отмечает Волков из НБКИ.

«В итоге индикаторы долговой нагрузки даже снижаются. Иными словами, в целом ситуация с закредитованностью граждан остается достаточно стабильной», — говорит эксперт.

Кроме того, рост кредитования позволил сгладить негативный эффект от снижения реальных располагаемых доходов, которые сокращаются с 2014 года, указывали аналитики «Нордеа».

К примеру, потраченные населением кредитные деньги помогли росту потребительской активности, говорится в отчете финорганизации.

Источник